投資経験がない人にとって、株で損をするイメージはつかないですよね?

実際にテレビやネットで、「株で〇〇万円損をしました」という人の話を聞いても、そもそも株は売らなければ損しないのでは? と思う人も多いはずです。

事実として、基本的に株は売らなければ損しないです。ただし、売らないということは、長期保有を前提に株式投資をするわけですので、銘柄選びは慎重になる必要があります。

そこで本記事では、株で損をするまでの流れを説明し、長期保有するための銘柄選びまで詳しく解説していきます!

株は売らなければ損しない? Yahoo!知恵袋で口コミをチェック

まずは、株を売らなければ損しない点について、皆さんがどのように捉えているか、Yahoo!知恵袋で口コミをチェックしてみましょう。

株について最近興味を持っていろいろな株のグラフ?のようなものを見たのですが一度下がっても大体元の値段かそれ以上になっているような気がしたので値段が下がってもずっと売らなければ絶対に損しないのでは?と思ったのですが実際はどうなんでしょうか?

すこし下がったらすぐに売る人などがいるので疑問です。引用:Yahoo!知恵袋

株の配当金を狙った投資方法について。どうすれば損するのでしょうか?

私のイメージは、毎月配当が貰えるんだったら、株を売りさえしなければお金がもらえ続けると思います。引用:Yahoo!知恵袋

このように、株は売らなければ損しないのでは? と思っている人が多いようです。

確かに、株を売らなければ損しないのは事実ですが、どのような場合でも損をしないかというと、そうではないのです。

そこでまず、株で損をするとはどのような場合なのかを説明していきます。

そもそも株で損をするとは?

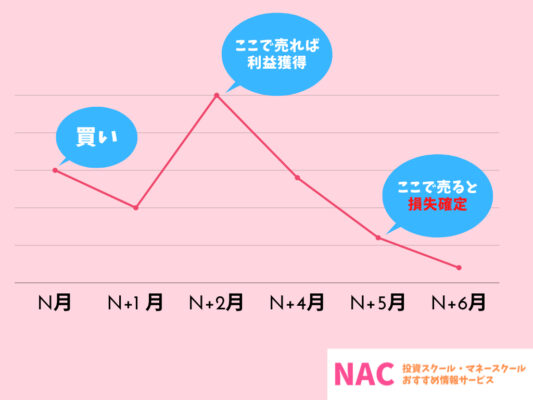

株式投資の仕組みはシンプルで、株価が安い時に買って、高い時に売れば、その差が利益となります。逆に株価が高い時に買って、安い時に売ると損をしてしまいます。

つまり、株を保有し続ければ、損失が確定することはありません。また、銘柄によっては配当金がもらえるため、株を売らなければ半永久的にお金が入り続けます。

ただし、買った銘柄を発行する企業が破産する場合は、大きな損失を受けます。

破産の場合は、ほぼ間違いなく債務超過であり、株主への分配はありませんので、株の価値はゼロとなります。そのため、破産により上場廃止となるケースでは、株価は1円に限りなく近づいていきます。

引用:楽天証券

このように、保有していた株を発行する企業が破産し上場廃止となると、株の価値がゼロになってしまいます。

そのため、「株は売らなければ損しない」というのは、企業が破産しないことが条件になりますね。

株は売らなければ損しないのは事実! ただし銘柄の見極めは重要

ここまでお伝えしてきたとおり、基本的に株は売らなければ損しないです。ただし、先ほど触れたように、自分の買った株を発行する企業が破産してしまうと、大きな損失を受けることになります。

また、破産しなくても、下がり続ける株価を見てられず、株を売って損失を確定させてしまうこともあります。

そこでここからは、株を売らないで保有し続ける際に、何に注意すべきかをお伝えしていきます!

利益の中でも「営業利益」は要チェック!

長期で安定した株価を維持できる銘柄は、いくつか条件がありますが、特に利益をしっかり確保できていることはチェックしておくといいでしょう。

しかし、利益といっても大きく「営業利益」「経常利益」「純利益」の3つがあります。中でも注目すべき利益は、本業の儲けでもある営業利益です。

本来は、当期純利益が黒字転換することがいちばん望ましいですが、株式市場では企業の業績動向を見る上で営業利益と経常利益を重視して判断します。

特に、営業利益は重要です。なぜなら、営業利益は売上高から原材料費や人件費などの販売費及び一般管理費を差し引いたもので、本業の儲けを表す=「本業で稼ぐ力」だと考えられているからです。引用:ダイヤモンドオンライン

営業利益がしっかり確保できているということは、本業で稼げているわけです。本業で稼ぐ力があれば、簡単に破産しないはずです。

また、同時に経常利益についてもチェックしておくといいでしょう。特に、営業利益が赤字で、経常利益が黒字のケースには要注意です。

この場合、本業では稼げなかったけど、自社の不動産や生産設備、事業を売却したことで、一時的に経常利益が積み上がっただけかもしれません。そうなった場合、来期以降どうなるか想像がつきますよね?

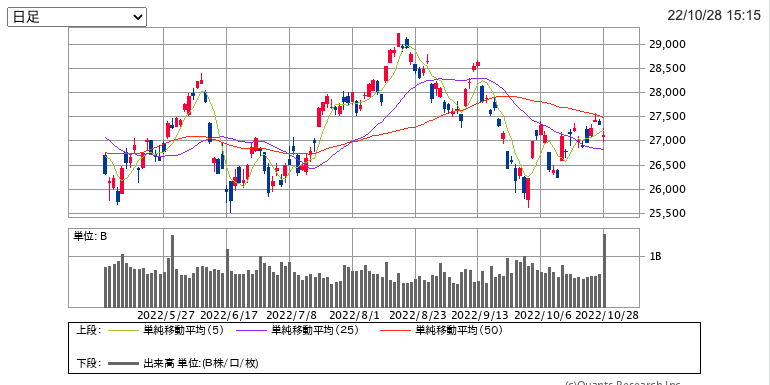

過去10年分のチャートを見てみる

引用:SBI証券

上記のようなグラフをチャートといいます。株式投資をしたことがない人でも、一度は見たことがあるかもしれません。

そして、自分が買いたい銘柄を見つけた場合、過去10年分のチャートをチェックしておきましょう。なぜ過去10年分のチャートをチェックするかというと、現在の株価が過去と比較してどの位置にいるかを確認するためです。

たとえば、10年前の株価が1,000円で、現在が100円だった場合、何らかの理由で株価が大きく下落しているのがわかります。このような原因を突き止めておくことは、長期保有する上で重要な作業です。

チャートを細かく見なくても大丈夫ですので、自分が買いたい銘柄の株価の推移はチェックしておくといいでしょう。

5〜10年保有できる株に投資する

株を売らないで長期運用するのであれば、5〜10年保有できる銘柄を探しましょう。なお、5〜10年の間に対象の企業が破産しないことも重要ですが、それ以上に愛着が持てる銘柄であることも大切です。

保有株に愛着を保つためには、自分が好きな製品を作っている企業であることや、応援したい企業など、その銘柄のファンであるのが理想です。

また、投資の世界には「狼狽売り」という言葉があります。狼狽売りとは、株価が急落する様子を見て、保有している株式を慌てて売却してしまうことです。

「〇〇ショック」や「△△の粉飾決算」など、市場にネガティブな情報が流れると、大勢の投資家が株を売って株価が急落します。これを見て、冷静に判断できなくなり、自分も慌てて株を売ってしまい、その直後に株価が上がることもあります。

しかし、最初から保有していた株を発行する企業のファンであれば、狼狽売りなどをせず、状況を冷静に見極めて正しい判断ができるはずです。

株式投資で大事なことはいくつもありますが、その時々の株式市場や経済状況を冷静に見極められることが大切です。そのため、5〜10年は保有することを前提に銘柄に絞るといいでしょう。

株以外で長期保有向きの投資方法はある?

ここまでは、株を売らなければ損しないことや、そのために長期保有できる銘柄選びについて説明してきました。

しかし、株で長期保有できる銘柄に投資するためには、利益のチェックやチャートの確認など、難しい作業が多いと感じる人もいますよね?

そこでここからは、株式投資よりも手軽にできる長期保有が可能な投資方法を紹介していきます!

基本的にほったらかしでOK! インデックス型の投資信託

投資信託という言葉を聞いたことがある人も多いですよね?

そもそも投資信託には、インデックス型とアクティブ型の大きく2種類が存在します。

まずインデックス型は、日経平均株価など市場平均に連動した運用を目指す、低リスク低リターンの投資信託です。一方で、アクティブ型は、市場平均を上回る運用を目指す、ハイリスクハイリターンの投資信託です。

このうち、長期保有に向いているとされるのは、インデックス型の投資信託。インデックス型は低コストで運用でき、効率的にリターンが獲得できるとされています。

インデックスファンドは、比較的低コストで効率的に市場平均のリターンが取れるという分かりやすさが特徴です。組入銘柄は、基本的には指数の構成銘柄と同一となり、銘柄の調査や分析といった手間がかからず低コストで運営することができるため、手数料(運用管理費用)も低く抑えることができます。

実は、投資信託を長期で運用する際、リターンよりも手数料が重要です。

たとえば、年5%のリターンを得たとしても、手数料が4%なら実質1%のリターンです。しかし、年3%のリターンでも、手数料が1%なら実質2%のリターンとなるわけです。

つまり、いくら運用成績がよくても、実質的なリターンは手数料によって左右されるともいえますね。

リアルタイムで取引可能なETF(上場投資信託)

ETF(上場投資信託)は、先ほど紹介した投資信託と基本的な仕組みは同じです。しかし、ETFの場合は、株式と同じように証券取引所に上場している銘柄を取引します。

両者の違いをざっくりとまとめてみます。

| ETF | 投資信託 | |

|---|---|---|

| 上場 非上場 |

上場 | 非上場 |

| 購入場所 | 証券会社 | 証券会社 銀行 信用金庫 郵便局等 |

| 売買の タイミング |

リアルタイムで 売買が可能 |

1日1回の 価格で売買 |

| 最低購入 価格 |

1万円前後 銘柄によって変わる |

100円〜 |

参考:ダイヤモンドオンライン

ETFは投資信託と違い、株式と同様に上場しているため、リアルタイムでの取引が可能です。ただし、取引に際し証券口座が必要になります。

一方で、投資信託は上場をしておらず、価格は1日1回しか算出されません。購入場所は証券会社だけでなく、銀行や信用金庫などでも可能。証券口座を保有していなくても取引できます。

また、最低購入価格もETFに比べ、投資信託の方が安い傾向にあります。最近では、100円からでも投資信託を始められるようになりました。

しかし、ETFは運用方法のバリエーションが豊富な点が特徴。たとえば、原油価格や金価格に特化したETFや、株価が下がる時に利益が出るインバース型のETFなどがあり、投資の幅を広げたい人におすすめです。

間接的な不動産投資ができるREIT(不動産投資信託)

REITとは、ざっくりいえば間接的な不動産投資です。

REITは、投資家から集めたお金で不動産投資を行い、そこから得られる不動産収入を還元してくれます。取引は、証券口座が必要ですが、誰でも手軽に取引が可能です。

不動産投資と聞くと、数千万円のお金を用意したり、ローンを組んだりと、初めて投資をするには敷居が高く感じますよね?

しかしREITは、複数の投資家からお金を集めて不動産投資を行うことから、数万円〜数十万円程度の少額から始められます。

また、不動産投資は物件を購入すれば終わりではなく、管理や運営までしなければなりません。ところがREITなら、これらの運用を全て専門家が担ってくれます。

株式よりも、不動産の方が価格変動性が低いため、初心者が長期保有するのであればREITはおすすめの投資方法の一つです。

まとめ:注意点を踏まえれば株は売らなければ損しない!

今回は、株は売らなければ損しない理由について解説してきました。本記事の内容を以下にまとめてみます。

- 株を売らなければ損しないのは事実だが、企業が破産しないことが条件

- 株を売らないで長期保有するためには銘柄選びを慎重に行う

- 長期保有前提なら営業利益に注目する

- 投資信託やETFも長期保有におすすめ

なお、株についてもっと深く学びたい場合は、投資スクールの活用がおすすめです。

以下の記事は、当サイトでおすすめしている投資スクールを紹介していますので、興味がある人はチェックしてみてくださいね。